Harley Davidson: Una historia de reestructuración

Siempre es difícil afirmar que el precio de una acción no es el adecuado, que nosotros somos capaces de observar algo que el mercado no ve. Pero es indudable que hay muchos motivos por los que pueden existir discrepancias entre valor y precio. Uno de ellos es el que les vamos a explicar en este post. Nos referimos a los casos de inversión en los que se está produciendo un proceso de reestructuración. Para esta ocasión hemos elegido el del fabricante de motocicletas norteamericano Harley Davidson.

15/11/2021

Como les hemos comentado en más de una ocasión, nuestro trabajo consiste en proporcionarles fondos que generen buenas rentabilidades ajustadas por riesgo, de forma que podamos componer nuestro capital a largo plazo. Carteras que estarán formadas por compañías que deben tener perfiles de riesgo y recompensa diferentes y que, combinándolas, proporcionen a nuestras estrategias diversificación y equilibrio.

Este trabajo de construcción de carteras pasa por elegir negocios que se complementen, que respondan a dinámicas y fundamentos diferentes, de manera que nuestro capital pueda rentabilizarse en diversos contextos de mercado. Un enfoque que requiere horas de análisis de compañías para conocer el verdadero potencial de sus negocios y estimar la rentabilidad (y la complementariedad) que nos pueden ofrecer. Una rentabilidad que dependerá del precio que paguemos por sus acciones y que debe ser inferior al valor fundamental o intrínseco que nosotros hemos calculado.

Siempre es difícil -y en cierto modo presuntuoso- afirmar que el precio de una acción no es el adecuado, que nosotros somos capaces de observar algo que el mercado no ve. Pero es indudable que hay muchos motivos por los que pueden existir discrepancias entre valor y precio. Uno de ellos es el que les vamos a explicar en este post y lo vamos a ejemplarizar con una compañía que tenemos en muchos de nuestros fondos. Nos referimos a los casos de inversión en los que se está produciendo un proceso de reestructuración. Para esta ocasión hemos elegido el del fabricante de motocicletas norteamericano Harley Davidson.

Las reestructuraciones siempre son difíciles…

En general, somos reticentes a invertir en empresas que se están “reestructurando”. En el mundo corporativo, una restructuración supone llevar a cabo diferentes actuaciones a nivel operativo y financiero, con frecuencia forzadas, sobre una compañía que se encuentra en una situación de estrés. En muchas ocasiones, las historias de restructuración consisten en una labor de ingeniería financiera con la que maquillar las cuentas, sin un foco claro en el negocio y sin generar ningún tipo de valor a largo plazo para los accionistas.

Pero del mismo modo, y siendo un poco más optimistas, se podría decir que una reestructuración es algo que una empresa puede hacer por iniciativa propia para generar valor. Muchos negocios se ven afectados por tendencias económicas o sectoriales sobre los que tienen poco control. La reestructuración es una forma de que éstos se adapten y optimicen los rendimientos de su actividad, reorganizando sus operaciones, reduciendo costes, mejorando la eficiencia y potenciando su crecimiento. Por otra parte, una reestructuración pueden ser un catalizador que impulse la cotización de las acciones de una compañía, ya que el mercado trata de evitar este tipo de situaciones (por incómodas) habida cuenta de que, casi siempre, reflejan un fiasco previo.

Y si bien es necesario ser optimista en el mundo de las inversiones, nunca se puede caer en la complacencia. Las oportunidades de reestructuración siempre conllevan un elemento de riesgo. No solo porque reestructurar significa admitir que algo no ha funcionado, lo cual no siempre es sencillo en las empresas cotizadas, sino porque ejecutar de manera efectiva un cambio radical en la estrategia de una compañía es complicado.

…pero si dan las condiciones adecuadas…

Identificar una oportunidad de reestructuración nunca debe ser un motivo suficiente para invertir en una compañía. Para hacerlo, en BESTINVER necesitamos que se cumplan tres requisitos indispensables:

1) La compañía debe poseer un buen activo

Su situación de estrés debe responder a una causa coyuntural, no estructural, de modo que la calidad del negocio aflore una vez que se redirija su rumbo de manera adecuada.

2) La compañía debe estar en buenas manos

Esto aplica siempre, pero especialmente en las reestructuraciones, ya que es indispensable que ese nuevo rumbo lo capitanee un equipo gestor capacitado para tomar las decisiones adecuadas, drásticas en muchos casos. Es necesario que comprobemos que comparten nuestro análisis de la situación y que confiemos en que van a promover las iniciativas necesarias para devolver el negocio a la senda correcta.

3) La valoración debe ser atractiva

Como inversores en valor, buscamos que el éxito de la reestructuración no esté descontado. Si la perspectiva de los cambios que se van a implementar -y la consecuente mejora de los rendimientos- ya está reflejada en el precio de las acciones, entonces no hay razón para que invirtamos. Debe existir un margen de seguridad amplio. Más amplio de lo normal.

Vamos a explicarles por qué creemos que Harley Davidson tiene todos los ingredientes para ser un caso de reestructuración exitosa (que no está descontada en su cotización) y lo vamos a hacer centrando nuestro análisis en los tres requisitos que acabamos de mencionar.

Harley Davidson posee un activo incomparable: El legado de su marca

El fabricante estadounidense de motocicletas fundado en 1903 en Milwaukee no es un fabricante de motocicletas cualquiera. Como dijo Warren Buffet en la junta de accionistas de 2010 (después de haberles prestado US$300mn en plena crisis financiera): “No sé cuánto valen exactamente las acciones de Harley, lo que sí sé es que me gusta un negocio donde los clientes se tatúan su nombre en el pecho”.

Para entender estas cualidades puede ser útil comenzar con otras dos historias que realzan el legado de dos marcas en dos mundos completamente diferente al de las motocicletas: los relojes suizos y el whisky escoces. Empecemos por los relojes suizos. En 1881, a sus 24 años, Kintaro Hattori comenzó a fabricar relojes mecánicos de pulsera. Estamos hablando del fundador de Seiko, el mayor productor de relojes de Japón del siglo XX, que había comenzado con su actividad una década antes que su principal homólogo en Suiza, Rolex. Seiko se convirtió pronto en el mayor innovador de la industria relojera mundial, produciendo el primer reloj de cuarzo de la historia, siendo éstos más fiables y precisos que los de su competidor suizo.

Entonces, ¿por qué Rolex es la primera opción que nos viene a casi todos a la cabeza cuando pensamos en un reloj de calidad? El golpe maestro de Rolex ocurrió en la década de los setenta, cuando ante la amenaza de los relojes de cuarzo, los ejecutivos de Rolex decidieron que los relojes con movimientos mecánicos debían pasar de ser necesarios a ser deseados. Con este cambio de paradigma, Rolex convirtió un objeto de utilidad en un objeto de deseo. ¿Cómo pudieron lograrlo? Los relojes mecánicos ofrecían un atributo que los relojes de cuarzo no podían aspirar: legado. Hoy Seiko vende sus relojes por unos cientos de dólares, mientras que el precio de un Rolex puede superarlo en más de 50 veces.

Encontramos una historia análoga en la industria del whisky escocés. Originalmente, todo el whisky era 100% de malta, es decir, se elaboraba en una sola destilería, en un pequeño alambique, a partir de cebada malteada y envejecido en barril. Una de estas destilerías fue Glenfiddich, cuya destilería en Dufftown (Escocia) fue fundada en 1886. Esta forma de producir whisky era difícil y costosa. En los primeros años del siglo XX los whiskies 100% de malta fueron reemplazados por whiskies “mezclados”, que eran más baratos de producir. Estos whiskies “blended” se destilaban en alambiques continuos más grandes donde mezclaban cebada malteada más cara con otros cereales más baratos y se dejaban envejecer menos tiempo. Estos whiskies, además, lograban tener un sabor más homogeneizado, más inofensivo, para gustar a un mayor número de gente.

El whiskey escocés, al perder su factor diferencial, empezó a encontrar dura competencia irlandesa y estadounidense, mucho más competitivos en costes. A finales de la década de los 60´s, cuando la industria del whisky escocés estaba de rodillas, algunas destilerías decidieron cambiar el rumbo. Apostaron a que tal vez los consumidores estarían dispuestos a comprar su whisky single malt directamente y no mezclado con otros de menor calidad. El primero de ellos fue Glenfiddich, en Dufftown. Estos single malts tenían un legado, tenían una historia detrás y ofrecían romanticismo -después de todo volvían donde todo comenzó-. Efectivamente, al igual que con los relojes, resultó que los consumidores estaban dispuestos a pagar una prima por un producto único.

Historias de legado las encontramos en los relojes suizos, el whisky escocés, pero también en una industria -la de la fabricación de motocicletas- que de manera intuitiva no parecería que pudiese transmitir un acervo. Pero es indudable que, en sus 118 años de existencia, Harley Davidson ha conseguido convertirse en algo más que una moto. Es inevitable relacionar la sensación de libertad en la carretera y la búsqueda de aventura con la imagen de una Harley. En los últimos 100 años la empresa de Wisconsin ha ido asentando las bases para construir la marca de motocicletas más icónica del mundo. Su imagen de marca trasciende del producto que vende y se relaciona con un estilo de vida, una cultura, unos valores difícilmente replicables. ¿Pueden pensar en otras marcas de motocicletas con estos atributos? Nosotros, desde luego, no.

Una marca incomparable que ha estado mal gestionada

Harley Davidson posee una serie de ventajas competitivas que intentamos buscar en cualquiera de los negocios de los que somos dueños: es el líder en su principal mercado, Estados Unidos, con una cuota cercana al 50% en el segmento de motocicletas de más de 600 centímetros cúbicos. Posee una red de distribuidores inigualable (cerca de 600 en Estados Unidos) y es dueño de su propio negocio financiero, con el que financia cerca de dos terceras partes de las ventas en Estados Unidos, generando unos retornos sobre su capital cercanos al 20%. Por último, pero no por ello menos importante, la pérdida de valor de las motocicletas de Harley con el paso de los años es inferior al de sus competidores, factor relevante a la hora de comprar una motocicleta nueva y que atestigua el valor de la marca.

Cuando analizamos en detalle sus números, nos damos cuenta de que Harley Davidson es un negocio rentable, con un margen bruto muy atractivo (por encima del 30%) y con una buena posición financiera. Su negocio industrial no tiene prácticamente deuda y ha generado caja de manera recurrente en diferentes ciclos económicos. Con todo esto, la pregunta que nos hacemos es la siguiente: ¿Entonces, por qué está tan barata?

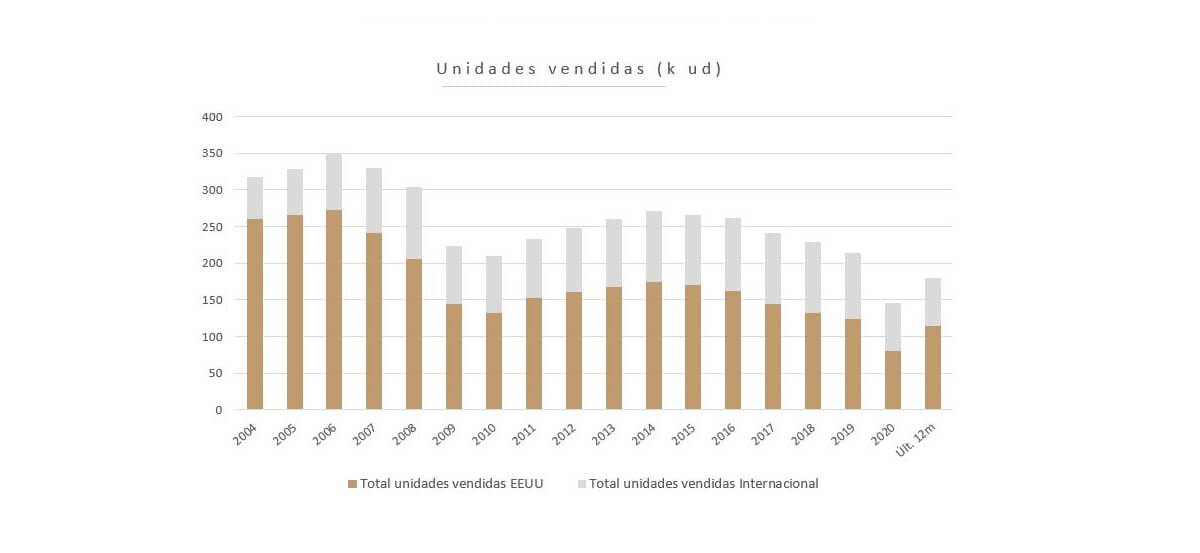

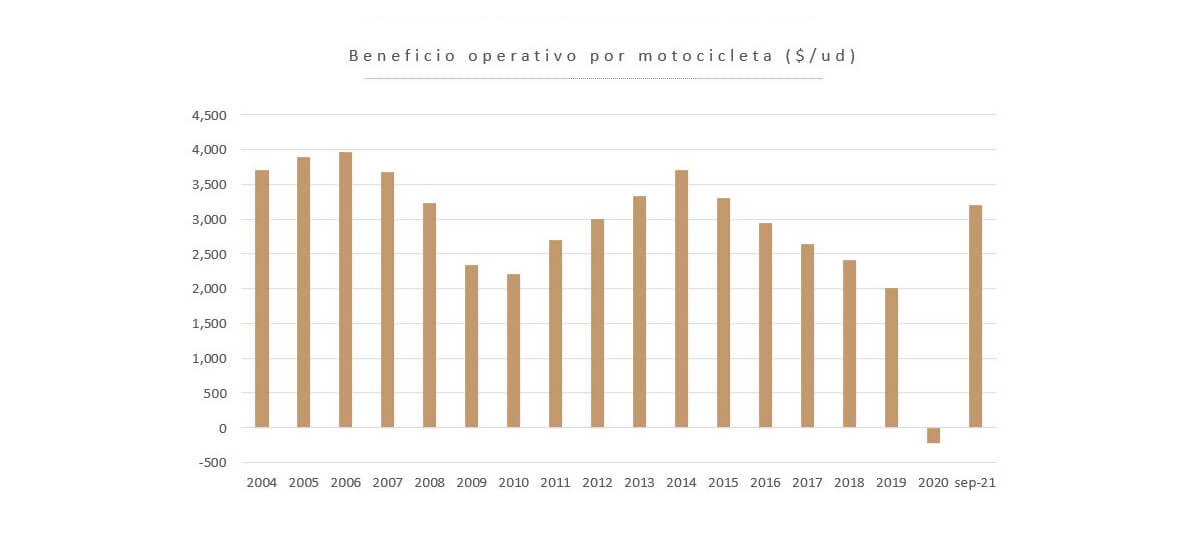

En nuestra opinión, Harley Davidson ha estado mal gestionada en la última década y tanto sus ventas como su rentabilidad, que no han parado de caer desde la crisis financiera del 2008, enmascaran el verdadero valor del negocio.

Fuente: Información pública periódica (IPP) Harley Davidson

Un deterioro que, según nuestro diagnóstico, se explica fundamentalmente por un exceso de producción y una desproporcionada variedad en su oferta de modelos durante la última década. Esto llevó a la compañía a abusar de promociones y descuentos, provocando la degradación de la marca en el mercado. No solo eso, su cultura interna no estaba alineada con un horizonte temporal de largo plazo. Contaba con un equipo gestor que realizaba lo que nosotros llamamos “gestión miope” o “capitalismo trimestral”. Un trabajo más centrado en generar resultados a corto plazo y responder a la presión cortoplacistas del mercado, que en planificar una estrategia de creación de valor sostenible sobre la que asentar la prosperidad de la compañía para las próximas décadas.

La llegada del nuevo capitán: Jochen Zeitz

Harley Davidson era un barco que había perdido el rumbo y necesitaba retomarlo de la mano de un nuevo capitán. Esto ocurre en el primer trimestre del 2020, cuando su consejo de administración nombra como consejero delegado a Jochen Zeitz. Un directivo singular al que admiramos profundamente. Estamos hablando de un tipo al que en 1993, con apenas 30 años, le asignaron la misión de rescatar la compañía Puma del borde de la quiebra y la irrelevancia. Un reto que superó con creces, al lograr convertirla en la tercera marca global de ropa deportiva en poco más de una década.

Un ejecutivo brillante que, además, es escritor de libros de gestión empresarial sostenible de gran prestigio como “The manager and the Monk: A discourse on Prayer, Profit and Principles” y que está comprometido en diversos ámbitos como la cultura o el medioambiente, con proyectos como el “Zeitz Museum of Contemporary Art Africa” o “The B Team” junto con Richard Branson. No solo eso, es que además es un apasionado de las motos en general y de Harley en particular.

Su nombramiento como CEO y presidente de Harley Davidson fue una decisión, a nuestro juicio, muy valiente por parte del Consejo de Administración. Si bien es cierto que Zeitz ha ejercido como miembro del Consejo de Administración desde 2007, no es sencillo dar las riendas de una de las marcas más icónicas y antiguas de Estados Unidos a un alemán que no cuenta con experiencia en la industria.

Como sucede con muchos negocios que analizamos, reunirnos con el equipo directivo que lo gestiona es un hecho clave a la hora de decidir si queremos invertir en la compañía. En este caso, nuestras reuniones con Jochen Zeitz han sido muy positivas. Su radiografía de la situación coincide con la nuestra y sus planes para solventar los problemas nos parecen los correctos.

A grandes rasgos, su principal objetivo es restaurar la propuesta de valor de Harley Davidson. ¿Cómo pretende conseguirlo? Mediante las siguientes acciones:

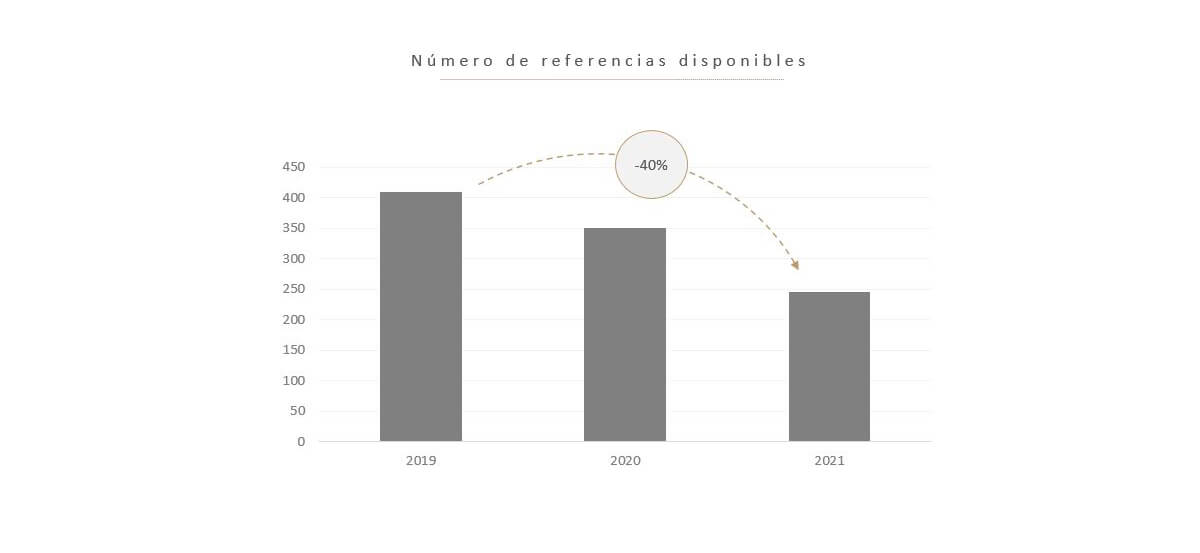

– Revitalizar el “core” de Harley Davidson

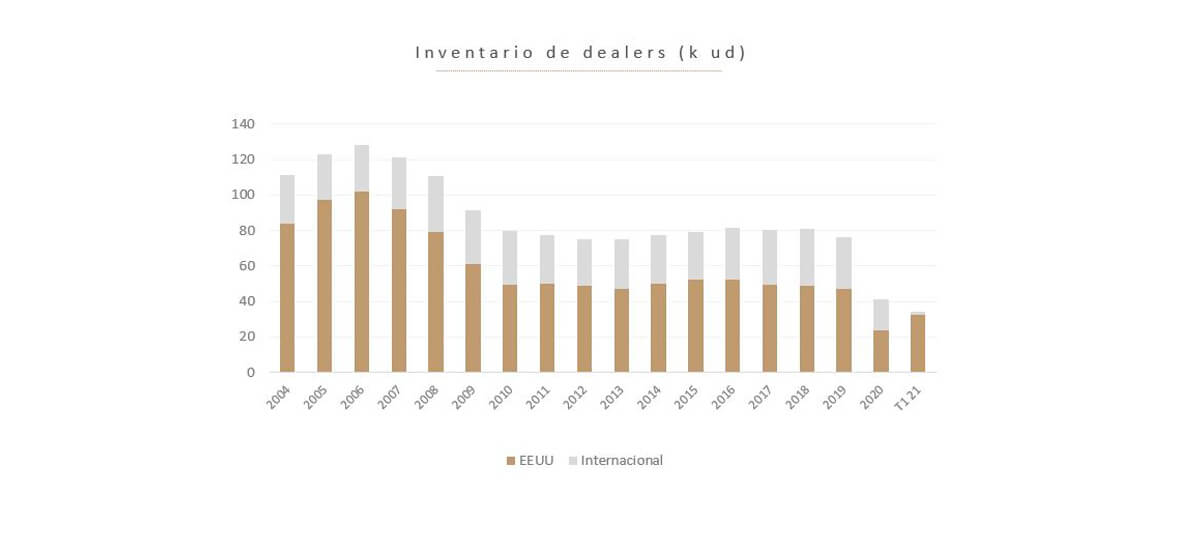

Como hemos dicho, uno de los problemas del anterior equipo gestor fue el aumento de la producción y la desproporcionada variedad de opciones existentes para los clientes. Jochen Zeitz ha tomado la decisión de disminuir el número de motos disponibles, con un foco en sus modelos tradicionales más rentables. Esta reducción de la oferta tiene como objetivo hacer sus motos más exclusivas, lo que se debería traducir en precios más altos y mejores márgenes de beneficio. Estas medidas exigen realizar sacrificios a corto plazo, como restringir la producción en algunas de sus fábricas (con la pérdida de apalancamiento operativo que eso conlleva), el cierre de distribuidores (y la consiguiente merma en los ingresos) y también prescindir de zonas geográficas que no resultaban rentables.

A día de hoy, las iniciativas ya son visibles. El inventario de motocicletas disponibles en los distribuidores, así como el número total de referencias, se han reducido a prácticamente la mitad con respecto a los valores que veíamos en 2019 y años anteriores.

Fuente: IPP Harley Davidson

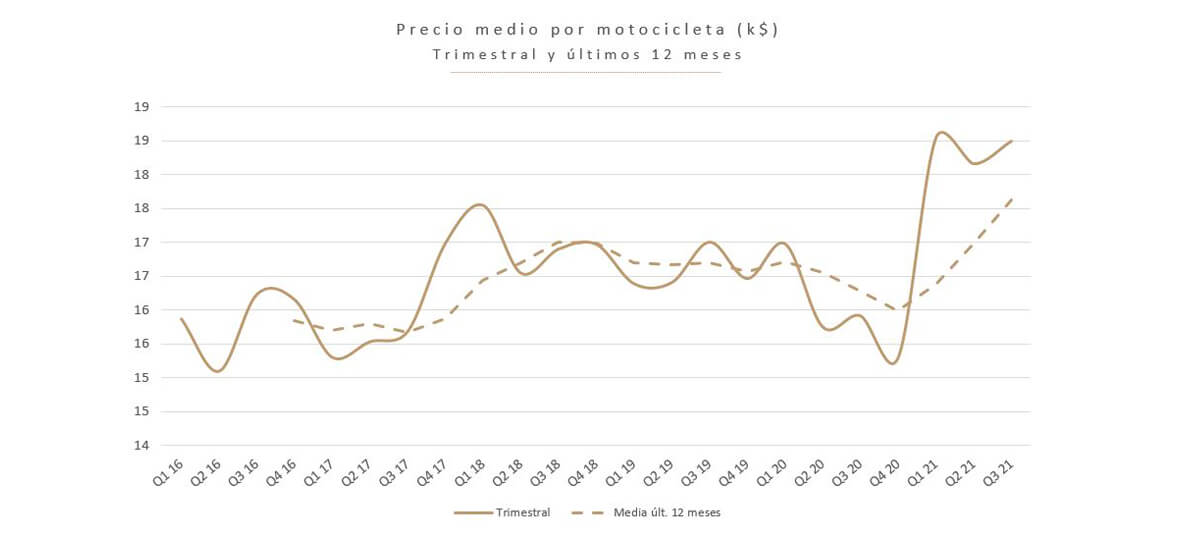

Estas medidas que indicamos también están teniendo su efecto en el precio medio de venta de sus motocicletas, como pueden observar en el siguiente gráfico.

Fuente: IPP Harley Davidson

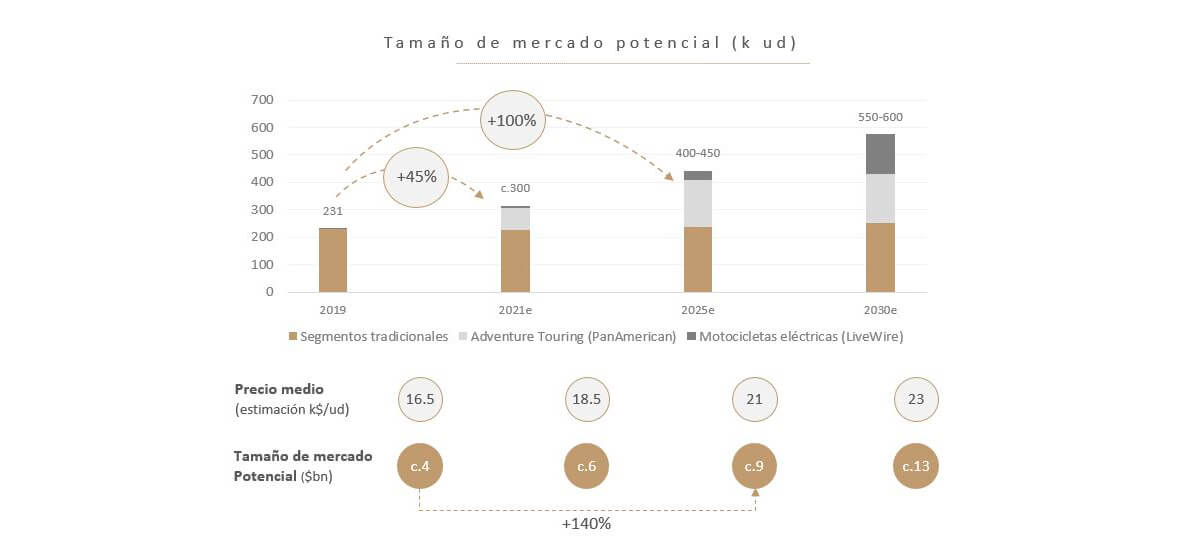

– Incrementar el mercado potencial

Harley Davidson no sólo se va a enfocar en las motocicletas tradicionales, sino también en segmentos donde no ha estado presente en el pasado, como son las categorías de aventura y las motos eléctricas. Para atacar estos nuevos nichos, Harley ha lanzado sus modelos Pan America (maxi-trail) y LiveWire, la primera moto eléctrica deportiva de la compañía. El objetivo es crear nuevas plataformas sobre las que crecer durante las próximas décadas, ya que estos modelos le permitirán acceder a un público más joven y ganar cuota en los mercados europeo o chino (en el que Harley tiene una presencia casi testimonial).

Adicionalmente, Harley Davidson ha lanzado su propio Marketplace para tener un mayor control en el mercado de segunda mano. Una iniciativa que permite la compraventa desde su web de motocicletas de segunda mano con garantía oficial de la marca. Aunque todavía estamos en las fases iniciales del proyecto, puede ser una herramienta muy valiosa para tener un mayor control sobre los precios de las motos usadas. No solo eso, puede mejorar los volúmenes de su negocio financiero y mejorar las ventas (muy rentables) de partes y accesorios oficiales, así como su merchandising.

Según nuestras estimaciones, estos dos nuevos modelos y las diferentes iniciativas que se han implementado podrían duplicar el mercado potencial de Harley Davidson en 2025, considerando el efecto positivo tanto a nivel de volumen como en el incremento del precio medio de venta.

Fuente: Harley Davidson y estimaciones BESTINVER

Valoración atractiva utilizando estimaciones conservadoras

Decíamos al principio del post que el tercero de nuestros requisitos para invertir en una empresa en proceso de restructuración es que estuviera barata. Es decir, que la mejora operativa a largo plazo que deberían conllevar los ajustes que se están realizando, no esté recogida en la cotización.

Para justificar el caso de inversión de Harley Davidson, no necesitamos (ni queremos) ser agresivos con nuestras proyecciones. De hecho, en nuestro escenario base no prevemos que Harley supere las unidades vendidas en 2019, lo que equivale a decir que estimamos unos ingresos un 25% inferiores a su pico de ventas de 2014.

En cuanto a los márgenes, sí creemos que puede haber una recuperación. Gracias a la mejora en precios que esperamos (ya estamos empezando a ver los primeros frutos), estimamos un margen EBIT para el negocio operativo o industrial del 14% dentro de 3 años, lo que supone una clara mejora de los resultados obtenidos en los últimos años, aunque todavía queda lejos del margen que consiguió en 2014, cercano al 18%.

Todo esto se traduce en una generación de caja libre por encima de los $700m para el grupo, considerando el negocio industrial y financiero en conjunto.

| USDm | Mediana 2014 – 2019 |

2019 | 2020 | 2021e | 2022e | 2023e |

| Negocio operativo | ||||||

Unidades vendidas (‘ooo) |

252 |

214 |

145 |

187 |

192 |

198 |

Ingresos |

5,120 |

4,573 |

3,264 |

4,271 |

4,517 |

4,781 |

Motocicletas |

4,003 |

3,538 |

2,350 |

3,141 |

3,300 |

3,467 |

Merchandising, partes y otros |

1,117 |

1,034 |

914 |

1,130 |

1,217 |

1,314 |

Beneficio bruto |

1,747 |

1,343 |

828 |

1,228 |

1,351 |

1,552 |

Margen bruto |

34% |

29% |

25% |

29% |

30% |

32% |

EBIT |

705 |

430 |

-32 |

342 |

465 |

666 |

Margen EBIT |

14% |

9% |

-1% |

8% |

10% |

14% |

| Negocio financiero | ||||||

Ingresos |

728 |

789 |

790 |

712 |

702 |

709 |

Beneficio neto |

185 |

202 |

149 |

266 |

270 |

275 |

| Total Grupo | ||||||

| Flujo de caja libre | 652 | 467 | 44 | 434 | 592 | 747 |

Fuente: IPP Harley Davidson y estimaciones BESTINVER

Como pueden comprobar, un nivel de valoración -con proyecciones razonables y conservadoras- que nos parece francamente atractivo. A los actuales precios de cotización, estaríamos hablando de un 14% de rentabilidad del flujo de caja normalizado o un PER de 7.7x del año 2023. Esta valoración nos otorga un margen de seguridad con el que nos sentimos cómodos, dada la confianza que tenemos en el futuro desarrollo del negocio.

| Mediana 2014 – 2019 |

2019 | 2020 | 2021e | 2022e | 2023e | |

PER del grupo |

14.0 |

10.4 |

NA |

11.5 |

9.7 |

7.7 |

FCF Negocio operativo / capitalización bursátil |

6% |

6% |

2% |

5% |

9% |

14% |

Fuente: IPP Harley Davidson y estimaciones BESTINVER. Fecha: 10 de noviembre de 2021

¿A qué riesgos estamos expuestos?

Ninguna tesis está exenta de riesgos. Menos en el caso de inversión de una compañía en reestructuración. Es importante explicar que nuestro trabajo nunca termina con el estudio en profundidad de un modelo de negocio y su posterior valoración. Existe una capa adicional de análisis que consiste en entender por qué vamos a ganar dinero con nuestra tesis. Nos referimos a la necesidad de entender qué no le gusta al mercado (y a nosotros sí) y qué tiene que pasar para que éste caiga en su error (si es que está errando).

En el caso de Harley, hemos identificado dos peligros principales que pueden afectar a nuestra tesis de inversión:

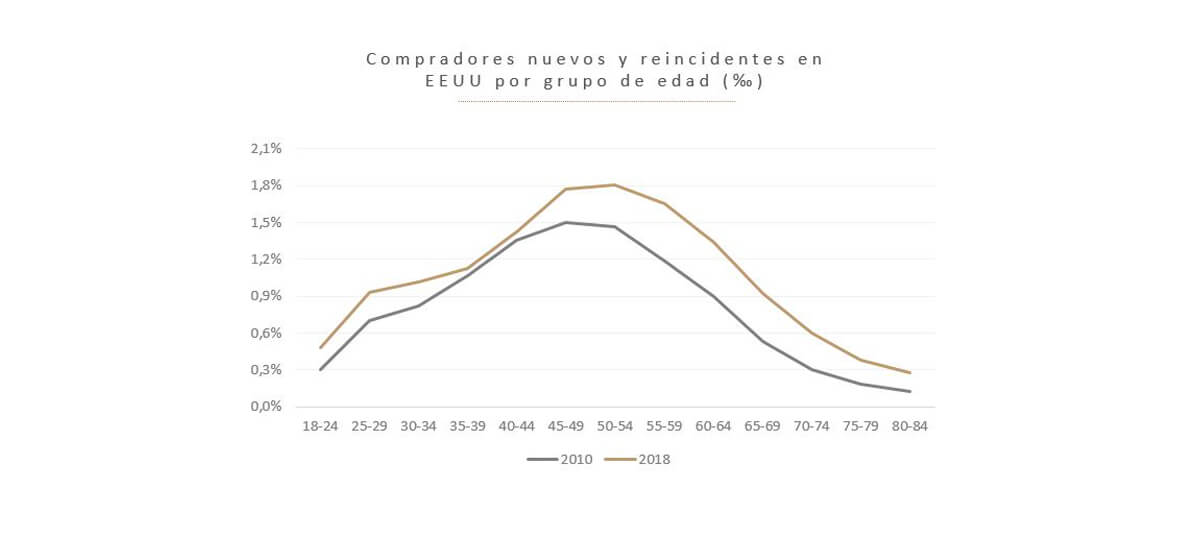

– Uno más macro y que se refiere una percepción bastante generalizada de que la “categoría” (motocicletas de más de 600 cm3) esté en retroceso estructural. No pocos observadores creen que la sociedad en general y las nuevas generaciones en particular han perdido el interés en las motos. Si estos analistas están en lo cierto, el mercado potencial de Harley estaría en retroceso estructural y la tarea de Jochen Zeitz sería mucho más complicada de lo que contemplamos.

– El segundo, más micro, es que la estrategia del nuevo equipo gestor resulte fallida. Es decir, que no se consiga recuperar el valor de la marca, ni generar relevancia con sus nuevos modelos y que la rentabilidad del negocio no mejore o se estanque.

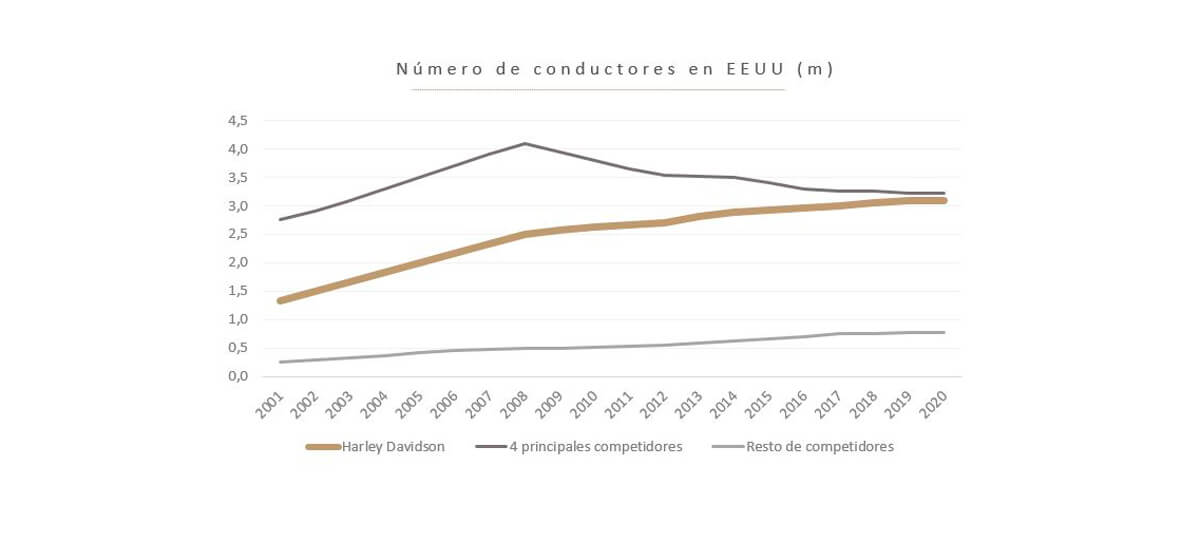

En cuanto al primero de los riesgos, hemos analizados datos en Estados Unidos y hemos visto que, por un lado, la penetración de motocicletas Harley ha aumentado en todas las edades cuando comparamos cifras de 2010 con respecto al 2018 (último año para el que se realizó el análisis), incluyendo un incremento del 50% para los conductores más jóvenes, de 18 a 29 años. Adicionalmente, el número de conductores totales no ha hecho sino aumentar en los últimos 20 años, mientras que el de los 4 principales competidores se ha reducido cerca de un 25% tras el pico de 2008. Creemos que el lanzamiento de las nuevas motos, Pan America (aventura o trail) y Livewire (electrica) pueden reforzar estos datos en el medio y largo plazo.

Fuente: IPP Harley Davidson

En cuanto al segundo, pensamos que la reconstrucción de la marca va por buen camino. Existen evidencias de que el producto es más reconocido por parte del mercado. No solo analizamos las críticas de la prensa especializada, sino que leemos las opiniones de usuarios y observadores en foros especializados. Un optimismo que creemos se ve respaldado por un incremento significativa de precios del 3,5% en EE. UU y que debería desplegarse internacionalmente en 2022.

Un 50% de los compradores de la nueva Pan America son clientes nuevos de Harley y estamos confiados en que el lanzamiento del modelo Sportster S, el modelo de acceso a la marca y que se va a poder vender en EMEA (va a cumplir los estándares de emisiones), afiance el rejuvenecimiento de la marca.

No solo eso, creemos que se están dando los pasos adecuados para generar demanda de motociclistas en los próximos años al observar las cifras de inscripciones en la “Riding Academy” (+20% vs 2019), una escuela que imparte clases personalizadas no solo a aquellos que han adquirido una moto, sino a futuros clientes de la marca que están interesados en aprender a conducir una de ellas.

Opcionalidad adicional en el merchandising

No queremos terminar el post sin hacer referencia a uno de los activos ocultos que creemos que mayor opcionalidad tiene dentro de Harley: su merchandising.

No estamos hablando solo de cascos y equipamiento motero, sino de ropa y accesorios de moda dentro de la atractiva categoría de Sport & Lifestyle. No se debe olvidar que el valor de la marca Harley Davidson transciende al de las motocicletas. Estamos hablando de unos “valores” y una imagen que puede tener un enorme potencial de crecimiento si se gestiona de la forma correcta. ¿Quién mejor que Jochen Zeitz para rentabilizar esta oportunidad? Hay que recordar que bajo su mandato, Puma, que tenía una cifra de ventas similar a la que tiene hoy el merchandising de Harley, multiplicó por 14 sus ingresos y por 30 su capitalización después de ser adquirida por el grupo de lujo Kering (PPR).

Harley espera facturar en esta división cerca de $1.000mn en 10 años, es decir, multiplicar por 5 las ventas actuales. Creemos que es un objetivo ambicioso pero factible. Merece la pena mencionar el efecto positivo que esta opcionalidad presenta para los márgenes. El negocio de merchandising cuenta con márgenes brutos de más del 40% y un margen operativo cercano al 30%, ya que muchos costes fijos son diluidos por la parte industrial (tiendas, marketing, sistemas, etc.). El impacto potencial en la generación de caja es enorme.

Haciendo unos números preliminares, creemos que este negocio podría valer entre $2bn y $3bn (un múltiplo de 2-3x ventas), lo que supone entre un 35% y un 50% de la capitalización actual de Harley Davidson. Un valor “oculto” en el merchandising que podría ser gigante y que añade una capa extra de seguridad a nuestra tesis de inversión de Harley Davidson.

Conclusión

Hasta aquí nuestra tesis de inversión de Harley Davidson. Un caso de reestructuración, que siempre son complicados, pero también un activo de calidad cotizando con un abultado descuento sobre su valor intrínseco. Harley no sólo es un fabricante de motocicletas con grandes ventajas competitivas, es una de las marcas más icónicas del planeta. Un activo que ha estado mal gestionado los últimos años y que con la llegada de su nuevo CEO ha tomado un nuevo rumbo. Un rumbo que va a fortalecer el valor de Harley mediante la actualización de los modelos tradicionales, el lanzamiento de nuevas categorías y la monetización de la marca a través de su merchandising.

Una estrategia diseñada para rejuvenecer y expandir el mercado potencial de Harley y que creemos que en los próximos años va a resultar muy beneficiosa para la compañía, para el propio CEO que la está dirigiendo (ya que cuenta con un buen número de acciones) y, por supuesto, para ustedes y este Equipo de Inversión que les escribe, mediante la inversión que hacemos en los fondos de BESTINVER.

Atentamente,

Equipo de Inversión de BESTINVER

Aviso legal:

Esta publicación ha sido elaborada por Bestinver Gestión, S.A. SGIIC, (“Bestinver Gestión”) para el público en general. Este documento y su contenido no constituyen una oferta, invitación o solicitud de compra, venta o suscripción de valores u otros instrumentos, ni constituye una recomendación personal. La información contenida en este documento se ha obtenido de fuentes consideradas fiables, pero Bestinver Gestión no garantiza su exactitud, integridad o exhaustividad. La información aquí contenida está sujeta a cambios sin previo aviso. Ni Bestinver Gestión ni ninguno de sus empleados o representantes aceptan responsabilidad alguna por cualquier pérdida directa, indirecta o consecuente derivada de cualquier uso de este documento o de su contenido. Bestinver Gestión, cualquier otra empresa de su grupo y/o cualquiera de sus directivos, consejeros o empleados pueden, en la medida permitida por la ley, tener una posición o estar interesados de otro modo en cualquier transacción o inversión directa o indirecta, o prestar o solicitar negocios a cualquier empresa mencionada en este documento. Como consecuencia de ello, Bestinver Gestión puede tener un conflicto de interés. Para cualquier información adicional sobre los productos de inversión de Bestinver Gestión y su funcionamiento pueden consultar el Folleto Informativo, el DFI y el Reglamento de Gestión en la página web de BESTINVER www.bestinver.es o solicitar una copia de éstos en la siguiente dirección de correo electrónico: bestinver@bestinver.es.

Volver al blog