¿Cómo podemos ayudarte?

Contacta con nosotros y resolveremos todas tus dudas

SOLICITAR LLAMADA

CONTACTAR AHORA

Te llamamos

Gracias por contactar con nosotros.

En breve nos pondremos en contacto contigo.

¿Te ayudamos?

Ponte en contacto con nosotros utilizando algunos de los siguientes canales:

O si lo prefieres déjanos tu correo y nos pondremos en contacto contigo:

Descarga nuestra guía para

construir tu cartera de inversión

¿Cómo hemos realizado estos cálculos?

Se han establecido 3 plazos de inversión, para cada plazo se ha asignado un producto y el periodo en el que se mantendría la inversión:

- Producto Corto Plazo: Bestinver Renta F.I., manteniéndose la inversión durante un periodo de 2 años.

- Producto Medio Plazo: Bestinver Mixto F.I., manteniéndose la inversión durante un periodo de 3 años.

- Producto Largo Plazo: Bestinfond F.I., manteniéndose la inversión durante un periodo de 5 años.

Se han definido 3 escenarios orientativos para calcular la rentabilidad media anualizada de cada producto. Para el cálculo de esta rentabilidad se ha tenido en cuenta todo el histórico de valores liquidativos diarios de cada fondo desde su creación hasta el 31 de diciembre de 2020. Se excluyen el 10% de los valores mayores y menores de las rentabilidades medias anualizadas del periodo.

- Escenario Favorable: En este escenario, se selecciona la mejor rentabilidad media anualizada a 5 años para cada uno de los productos seleccionados desde la constitución del fondo. Se excluyen el 10% de los valores mayores y menores de las rentabilidades medias anualizadas del periodo.

- Escenario Medio: En este escenario, se selecciona el promedio de todas las rentabilidades medias anualizadas a 5 años para cada uno de los productos seleccionados desde la constitución del fondo. Se excluyen el 10% de los valores mayores y menores de las rentabilidades medias anualizadas del periodo.

- Escenario Desfavorable: En este escenario, se selecciona la peor rentabilidad media anualizada a 5 años para cada uno de los productos seleccionados desde la constitución del fondo. Se excluyen el 10% de los valores mayores y menores de las rentabilidades medias anualizadas del periodo.

El capital esperado, es el resultado de sumar el capital que genera cada uno de los 3 fondos, durante 5 años, teniendo en cuenta las rentabilidades medias anualizadas a 5 años en cada uno de los escenarios.

Capital final = Importe inicial x (1+ %Rentabilidad media anualizada)^5 años .

Rentabilidades pasadas no son indicativo de resultados futuros. Estas rentabilidades son meras estimaciones y no constituyen en ningún caso promesa o garantía de rentabilidades futuras. Todas las rentabilidades están expresadas en términos netos, descontados gastos y comisiones.

En fecha 5/9/2018 se produjo una modificación en la política de inversión del fondo Bestinver Renta F.I. y Bestinver Mixto F.I. . La inversión en renta variable puede conllevar pérdidas del capital invertido, y es desaconsejable para horizontes temporales inferiores a 5 años.

¿Cómo hemos realizado estos cálculos?

Los cálculos están realizados utilizando el mismo periodo de inversión de 5 años para todos los plazos, con el objetivo de homogeneizarlos y permitir su comparación.

A cada plazo se le ha asignado un producto diferente, en línea con el horizonte temporal recomendado de dichos productos:

- Producto Corto Plazo: Bestinver Renta F.I.

- Producto Medio Plazo: Bestinver Mixto F.I.

- Producto Largo Plazo: Bestinfond F.I.

Adicionalmente se han definido 3 escenarios orientativos para calcular la rentabilidad media anualizada de cada producto. Para el cálculo de esta rentabilidad se ha tenido en cuenta todo el histórico de valores liquidativos diarios de cada fondo desde su creación hasta el 31 de diciembre de 2020. Se excluyen el 10% de los valores mayores y menores de las rentabilidades medias anualizadas del periodo.

- Escenario Favorable: En este escenario, se selecciona la mejor rentabilidad media anualizada a 5 años para cada uno de los productos seleccionados desde la constitución del fondo. Se excluyen el 10% de los valores mayores y menores de las rentabilidades medias anualizadas del periodo.

- Escenario Medio: En este escenario, se selecciona el promedio de todas las rentabilidades medias anualizadas a 5 años para cada uno de los productos seleccionados desde la constitución del fondo. Se excluyen el 10% de los valores mayores y menores de las rentabilidades medias anualizadas del periodo.

- Escenario Desfavorable: En este escenario, se selecciona el promedio de todas las rentabilidades medias anualizadas a 5 años para cada uno de los productos seleccionados desde la constitución del fondo. Se excluyen el 10% de los valores mayores y menores de las rentabilidades medias anualizadas del periodo.

El capital esperado, es el resultado de sumar el capital que genera cada uno de los 3 fondos, durante 5 años, teniendo en cuenta las rentabilidades medias anualizadas a 5 años en cada uno de los escenarios.

Capital final = Importe inicial x (1+ %Rentabilidad media anualizada)^5 años.

Rentabilidades pasadas no son indicativo de resultados futuros. Estas rentabilidades son meras estimaciones y no constituyen en ningún caso promesa o garantía de rentabilidades futuras. Todas las rentabilidades están expresadas en términos netos, descontados gastos y comisiones.

En fecha 5/9/2018 se produjo una modificación en la política de inversión del fondo Bestinver Renta F.I. y Bestinver Mixto F.I. .La inversión en renta variable puede conllevar pérdidas del capital invertido, y es desaconsejable para horizontes temporales inferiores a 5 años.

Deuda privada

- Volver

- Home

- Glosario de términos

- Deuda privada

Deuda privada

La deuda privada es una forma de financiación alternativa en la que los inversores prestan capital directamente a empresas no cotizadas, sin recurrir a los mercados públicos tradicionales.

Este tipo de financiación puede adoptar diversas modalidades, como:

- Préstamos directos (Direct Lending): créditos otorgados de forma bilateral a empresas.

- Deuda subordinada: instrumento con mayor riesgo, pero también con mayor rentabilidad esperada.

- Deuda convertible: préstamos que pueden transformarse en acciones de la empresa en determinadas condiciones.

Las compañías suelen recurrir a la deuda privada cuando buscan mayor flexibilidad en las condiciones de financiación o cuando no cumplen los criterios exigidos por la banca tradicional. Para los inversores, la deuda privada representa una oportunidad de acceder a rendimientos atractivos y relativamente estables, además de ofrecer diversificación al estar descorrelacionada de los mercados cotizados. Puede implicar una menor liquidez para el inversor.

Términos relacionados:

Capital privado

Gestión de carteras

Liquidez

Rentabilidad

Riesgo

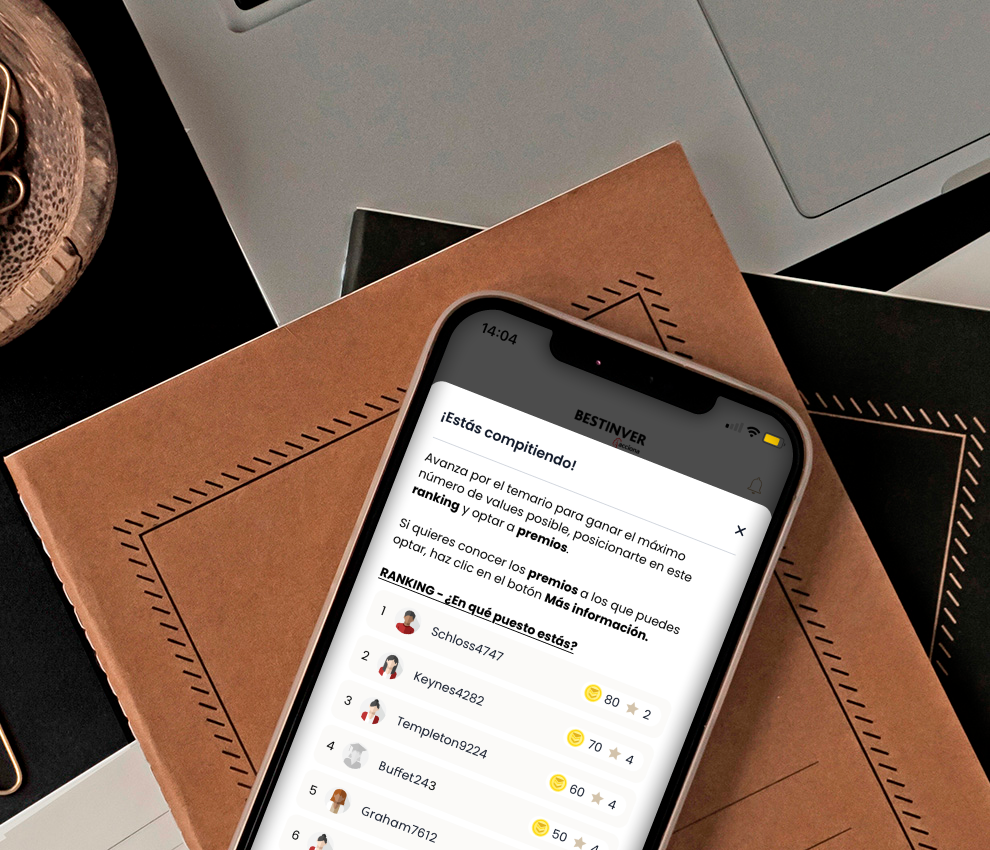

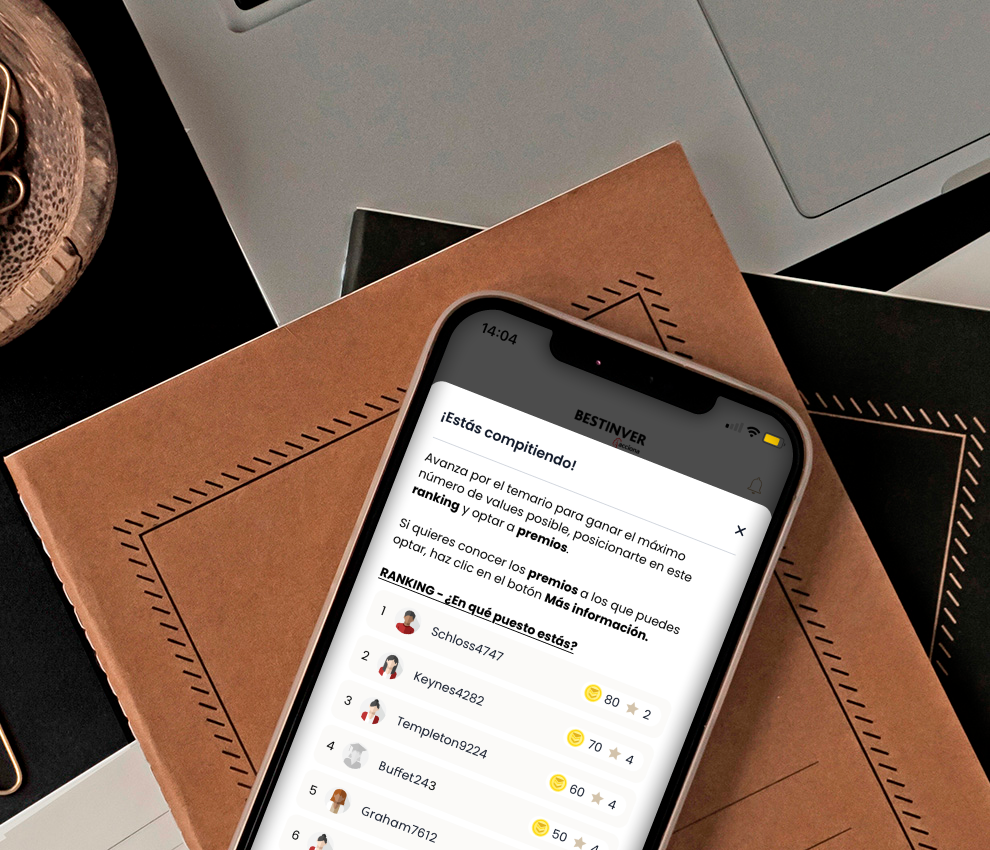

Descarga BESTINVER educatio y participa en las competiciones

BESTINVER educatio es el programa de educación financiera gratuito de BESTINVER, donde podrás ampliar tus conocimientos relacionados con las finanzas personales, la economía, la inversión y las finanzas corporativas.

Descarga la app, participa en nuestras competiciones mientras avanzas por el temario y gana premios.

Además, si completas los niveles conseguirás tu diploma certificado.